副業としてチャットレディのお仕事を始めるにあたって、大切なのが確定申告です。

本業の会社員やアルバイト・パートなどで得ている給与所得は異なり、チャットレディのお仕事は事業所得または雑所得に分類されます。

そのため、自分で確定申告を行う必要があるのです。

では、いったいいくら稼いだら確定申告が必要なのでしょうか?

この記事では、副業チャットレディが確定申告をする必要がある条件について細かく解説していきます。

チャットレディのお仕事が軌道に乗ってきたけどどうすればいいかわからない!という方はぜひ最後まで読んで、来年の確定申告に備えましょう。

副業チャットレディとは?

副業チャットレディとは、本業が別にあり副業としてチャットレディのお仕事をしている方を指します。

例えば、昼間はフルタイムで正社員として働いており、夜は数時間ほどチャットレディとして働くパターンです。

チャットレディのお仕事は24時間いつでもでき、分単位で報酬が発生するため、時間に縛られないのが特徴的です。

また、顔出しなしOKであったり、通勤か在宅か選べるなど、自分の好きなスタイルでお仕事をすることができます。

そのような理由から、副業としてチャットレディの人気はとても高いです。

動画配信という点で似ている職業にYouTuberやライバーが挙げられます。

YouTuberやライバーはパソコンやスマホで手軽に始められ、若い世代を中心に注目が集まっています。

しかし、高収入を得るためには一定以上の継続や人気になるための努力が必要で、時間がかかります。

一方チャットレディは、常に多くのユーザーがログインしており、チャットがつながれば1分単位で報酬が発生します。

匿名性が担保されており、自分のプライベートを切り売りする必要もなく、トラブルに巻き込まれにくいです。

さらに、30代以上の人妻やマダムでも働くことができるのもポイントです。

・分単位で報酬が発生し、時間の縛りがない

・通勤か在宅か選べる

・多くのユーザーに比較的リーチしやすい

・匿名性が担保されていて始めやすい

・30代以上でも活躍しているひとが多い

年間所得20万円以下なら申告しなくていいの?

20万円以下なら確定申告しなくていいって聞いたことがあるけど本当?

大まかには合っていますが、何もしなくてよいわけではありません!

所得税の確定申告はしなくてよい

副業としてチャットレディのお仕事をしている場合、本業では年末調整済かつ副業分の年間所得が20万円以下であれば、所得税が課税されないため確定申告をする必要はありません。

ここでいう年間所得とは「1〜12月の1年間で得た収入から必要経費を差し引いた金額」のことです。

所得は収入と別の意味を持ち、「所得=稼いだお金そのままではない」ことを覚えておきましょう。

1年間チャットレディで稼いだ収入が100万円だったとしても、経費が81万円であれば、

年間所得 = 100万円 ー 81万円 = 19万円

年間所得は19万円となり、確定申告する必要はありません。

副業を複数している場合は、すべて合わせて20万円以下であれば申告不要です。

ただし、本業が給与所得ではない(個人事業主など)場合は基準が異なるので気をつけましょう。

今回はあくまで、本業が給与所得の方の場合となります。

国税庁のサイトで詳細な条件があるので確認するようにしましょう。

もし20万円を超えた所得があるのに申告をしなかった場合は、脱税となりペナルティとして多くの税金を納めることになってしまう可能性があります。

納税は国民の3大義務なので、正しい所得税を納められるよう努めましょう。

年間所得20万円以下でも住民税の申告は必要

確定申告とは、1年間の所得を計算して所得税を確定させるものです。

そんな所得税の他に納める必要があるのが、住民税です。

所得税の場合は「ここまでの所得なら課税しないよ」というラインが20万円と決まっていました。

しかし住民税の場合はそのような非課税ラインは存在しません。

確定申告をしていれば住民税の申告は不要ですが、20万円以下で確定申告していない場合は住民税の申告をする必要があります。

住民税の申告方法や申告期限は自治体によって異なります。

申告先は、1月1日の時点で住んでいた市区町村です。その市区町村での申告方法について事前に調べておきましょう。

もし2〜3月の申告期間に引っ越しをしていた場合でも、1月1日に住んでいた市区町村への申告となります。

各種控除を適用したい場合は申告が必要

本業の年末調整では、生命保険料控除や社会保険料控除、配偶者控除などが会社の手続きによって適用されます。

しかし、以下のような控除については、会社が把握できず年末調整で適用ができないため、別途自ら確定申告をする必要があります。

- 医療費控除

- ふるさと納税などの寄付金控除

- 災害、盗難などの雑損控除

- 住宅ローン控除(初年度のみ)

副業の所得が20万円以下でも、確定申告をして上記の控除を適用することで、本業の所得税や住民税の削減に繋がります。

節税のためにも控除は必ず申告するようにしましょう。

確定申告したら本業の会社にバレる?

確定申告したら会社にバレそうだから20万円以上稼ぎづらい…

会社にバレないように住民税の徴収方法を変えましょう!

結論、確定申告をすると本業の会社に通知がいってしまうということなどはありません。

しかし、副業で収入を得た時点で気をつける必要があります。

それは住民税です。

副業チャットレディが本業の会社にばれてしまう理由のひとつとして住民税があります。

理由としては、住民税の決定は所得額が関係しており、所得が上がると住民税も上がってしまうからです。

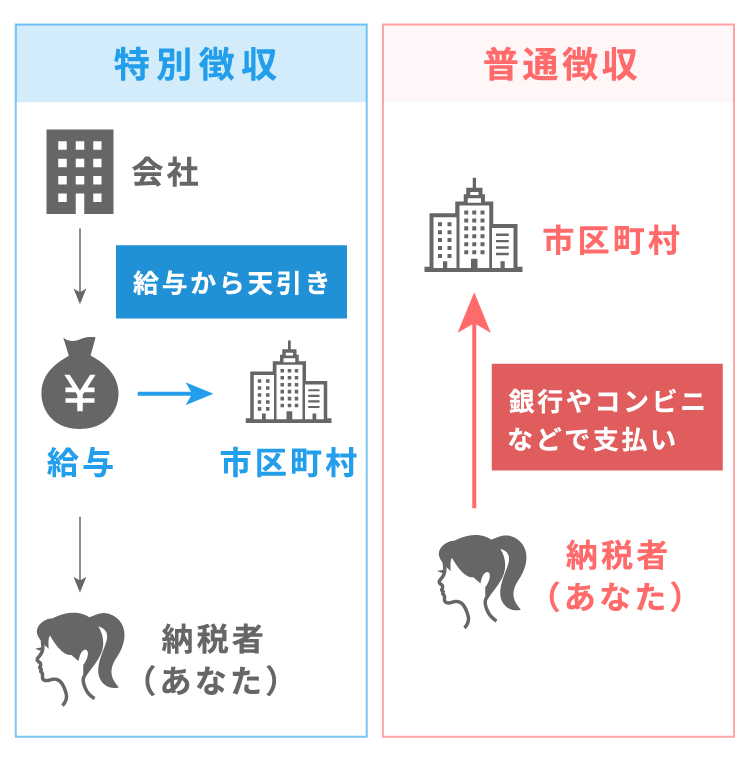

そして、給与所得者のほとんどの場合は、給料から住民税が天引きされ会社が納税する特別徴収という形をとっています。

会社が代わりに住民税を納めるため、住民税が増えると経理担当者が「副業しているのかな?」と分かってしまうのです。

住民税でバレないようにするにはどうすればいいの?

住民税の徴収方法を普通徴収に変更しましょう!

普通徴収とは住民税を自分で納めることになるため、副業分の住民税は本業の徴収分に含まれません。そのため、住民税によって会社にばれることはなくなります。

ただし、特別徴収を推奨している自治体が多いので、事前に普通徴収に変えられるかどうか申告先の自治体に確認しておきましょう。

・社内の同僚などに副業や確定申告の話をしないようにする

・社内のひととつながっているSNSなどで副業のことに触れないようにする

まとめ

チャットレディのお仕事は、本業との両立がしやすく短時間で高収入を得やすいため、副業として人気が高まっています。

本業が給与所得の場合、副業の所得が20万円を超えると副業分の確定申告が必要となります。

収入が20万円を超えても、経費の計上によって所得を20万円以下に抑えられれば申告は不要です。

また、確定申告が不要でも、住民税の申告や各種控除を適用する手続きが必要です。

事前にどのような手続きが必要か調べておきましょう。

そして、住民税の増額によって副業が会社にバレるということがないように、住民税の徴収方法を普通徴収に変えることをおすすめします。

副業チャットレディとして安心して活動できるように、今から税金の知識をつけていきましょう。